Governança tributária, por Ítalo Bandeira e Carlos Oliveira da Abax Consultoria

1. AMBIENTE TRIBUTÁRIO BRASILEIRO

1. AMBIENTE TRIBUTÁRIO BRASILEIRO

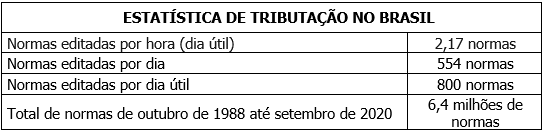

Vivemos no Brasil envoltos em um dos sistemas tributários mais complexos do mundo. A árdua tarefa de apurar os tributos devidos, além da prestação de informações ao fisco, tem se tornado um desafio hercúleo para as empresas. Estudo recente do Instituto Brasileiro de Planejamento e Tributação (IBPT), publicado no ano de 2020, com estatísticas acumuladas desde a promulgação da constituição de 1988, sinaliza dados estarrecedores sobre a nossa realidade no âmbito tributário:

Considerando o peso dos tributos na economia brasileira, chegamos à conclusão de que esse emaranhado de normas e obrigações, além da crescente majoração dos tributos, tem representado impacto relevante no ambiente de competitividade das empresas no Brasil.

Por outro lado, as autoridades fazendárias têm, cada vez mais, obtido sofisticação na forma de fiscalizar e punir as empresas que se encontrem em situação de não conformidade, seja no recolhimento dos tributos, ou seja, na sua correta forma de apuração, seja na entrega das diversas obrigações eletrônicas hoje existentes e que exigem um conhecimento profundo e grande cuidado das pessoas que validam o conteúdo daquilo que será entregue ao fisco.

Esse contexto ganhou ainda mais notoriedade com o advento do ambiente digital a que foram submetidas as empresas nos últimos anos, com implantação de projetos como o da Nota Fiscal Eletrônica e do Sistema Público de Escrituração Digital (SPED). Nesse contexto, a velocidade com que o fisco cruza e critica as diversas informações prestadas pelas empresas, passou a exigir investimentos de grande monta em equipes e tecnologias para mitigação de riscos.

A análise ocorre não somente entre as diversas informações prestadas pelas empresas em uma mesma obrigação acessória, e que muitas vezes devem ter informações coincidentes para não caírem na famosa malha fina das autoridades fiscais, como também os chamados cruzamentos externos, ou seja, aqueles em que o fisco critica quando compara as mesmas informações prestadas pelo contribuinte, com aquelas prestadas com os entes que com esse se relacionam: fornecedores, clientes, autoridades fiscais de outras esferas, cartórios de registro de imóveis, dentre outros.

Face a toda essa complexidade fiscal, estamos vivendo um momento importante no Brasil, em que se discute e se avança efetivamente na tão esperada reforma tributária. Os projetos de lei que visam reformar nosso sistema tributário têm por premissa básica a sua simplificação, tanto por meio da consolidação das legislações estaduais, quanto pela eliminação e consolidação de tributos, acarretando, por conseguinte, numa redução de custos com apuração dos tributos e com a prestação de informações ao fisco.

Assim, a reforma tributária, capitaneada mais fortemente pela PEC n. 45/2018 (Câmara), apesar de também constarem na pauta da discussão a PEC n. 110/2019 (Senado), e as propostas do governo e de partidos da oposição, tem como objetivo a redução de até 95% das horas gastas com tributos sobre consumo. Ou seja, busca-se um sistema voltado para as empresas produzirem mais e melhor com menos custos e desenvolvimento para o país. O cerne da reforma são os tributos sobre o consumo, que seriam representados pelo Imposto sobre Bens e Serviços – IBS ou o Imposto sobre Valor Agregado – IVA.

Entre os referidos projetos de reforma tributária, o principal foco da discussão tem sido a tributação deixar de se concentrar fortemente na base consumo e adotar a tributação sobre o valor agregado (IVA). Vários países do mundo caminharam nesse sentido, dentre eles, nos últimos 20 anos, vale citar Índia, Vietnã, Austrália, entre outros.

Adotado pela primeira vez nos anos 50 pela França, essa é a forma mais comum de arrecadação que incide sobre o consumo, vigente hoje em 168 países, segundo dados da Endeavor. A despeito das mudanças tecnológicas e culturais pelas quais o mundo passou e tem passado, os IVAs seguem como tributos importantes para o equilíbrio fiscal dos países. Os que já o tem, fazem reformas para adaptá-lo a essa nova realidade, os que não o tem, fazem reformas para implementá-lo.

2. GOVERNANÇA TRIBUTÁRIA

2.1. CONCEITOS

Diante de todo o exposto, se torna cada vez mais importante a implantação da Governança Tributária nas empresas. O modelo de governança tributária deve levar em consideração alguns pilares relevantes: i) prevenção e mitigação de riscos – compliance; ii) Aproveitamento de oportunidades, por meio da utilização de incentivos e benefícios fiscais, e planejamento tributário das operações praticadas pela empresa, bem como o acompanhamento das rotinas e ações do setor tributário das organizações que, como antes mencionado, demandam relevante tempo e cuidado, exigindo-se, portanto, rígido controle de vasto back log de atividades.

A Governança Tributária consiste exatamente nessa estruturação de procedimentos que levem o contribuinte à implementação de uma cultura preventiva nos aspectos de riscos e oportunidades tributárias, considerando ser o tributo um item muito relevante na sua formação de preços.

Esse modelo de governança será obtido mediante um processo contínuo onde esses aspectos são revisitados constantemente, com uma equipe multidisciplinar e com tecnologia adequada, além da integração com as diversas áreas envolvidas na operação: logística, compras, comercial, marketing, tecnologia da informação, dentre outros.

Assim, além de acompanhar as constantes alterações na legislação tributária que precisam ser recepcionadas e introduzidas no ambiente tributário da organização, devem ser também previamente pensados os modelos que abrigarão novas operações, novos produtos e novos mercados.

2.2. IMPLANTAÇÃO DE UM MODELO DE GOVERNANÇA TRIBUTÁRIA

Uma vez demonstrada a importância da adoção de uma governança tributária nas organizações, torna-se importante comentarmos acerca de um modelo que contemple as principais ações voltadas à sua implantação.

De um modo geral, o modelo de Governança Tributária que propomos compreende especificamente a adoção de três pilares fundamentais, que são: i) revisões ou auditorias fiscais permanentes, bem como assessorias fiscais; ii) ações constantes de Planejamento Tributário; e iii) a criação de um comitê fiscal. Passamos a expor cada um desses aspectos.

Uma boa prática de governança tributária deve ter em seu contexto ações de revisões ou auditorias permanentes das práticas e procedimentos fiscais adotados, seja por meio de uma equipe interna destinada especificamente para esse fim, ou mesmo, e em muitos casos o recomendável, mediante empresas de consultoria e assessorias externas contratadas com esse objetivo, uma vez que essas empresas realizam constantes trabalhos dessa natureza junto a diversas empresas, o que lhes permite opinar e recomendar soluções fiscais a partir de suas experiências.

Assim, uma assessoria ou consultoria fiscal permanente possibilita à empresa identificar e corrigir riscos e contingências fiscais, seja por meio da adequada apuração dos tributos, como também pelo correto cumprimento das obrigações acessórias fiscais. Como mencionado anteriormente, nossa legislação é deveras complexa e dinâmica, de modo que ter uma área, ou consultoria focada especificamente nas revisões, certamente poderá trazer uma grande redução e mitigação de riscos e contingências fiscais, as quais, como se sabe, podem acarretar penalidades pecuniárias severas para as empresas.

Bem assim, ações de planejamento tributário também devem ser uma constante no bojo da governança tributária das organizações. É de conhecimento geral que o planejamento tributário possibilita uma geração de caixa e resultado com mais acertos e menos riscos, além de também permitir calcular melhor o preço dos produtos de uma empresa. Dentro de uma estrutura de governança tributária, uma efetiva gestão de planejamento tributário que tem por objetivo reduzir os tributos gerados pela empresa de forma lícita, atendendo as exigências da legislação brasileira, deve ser constantemente realizada.

É indiscutível que um planejamento tributário bem realizado pode ser um grande diferencial competitivo nas organizações empresariais. A definição de produtos, a localização da empresa (visando a eventual obtenção de incentivos fiscais), a forma de comercialização desses produtos e a estruturação da cadeia de distribuição (aspectos logísticos), tudo isso sendo realizado à luz de um planejamento tributário amparado nas normas fiscais, pode efetivamente ser um diferencial estratégico nas empresas.

Por fim, ainda como ações de implantação da governança tributária, a implantação de um comitê fiscal também se mostra uma excelente iniciativa. O comitê fiscal se constitui de um fórum criado nas organizações com objetivo de congregar um grupo de agentes internos e externos da empresa, visando analisar, discutir e encaminhar soluções no que tange aos procedimentos tributários.

Por meio do Comitê Fiscal, as organizações podem atuar na revisão de processos operacionais vigentes, visando a redução de carga tributária; podem discutir ações de planejamento tributário de novas operações; atuar na redução de contingências fiscais; promover o debate prévio acerca das alterações nas legislações e novas exigências do Fisco (novos benefícios e obrigações acessórias); além de possibilitar a integração e motivação colaborativa da equipe interna da empresa.

Como mencionado, normalmente o comitê fiscal é formado por membros internos e externos da empresa, constando entre aqueles internos as diretorias, as áreas de controlaria, contabilidade, fiscal, jurídico, tecnologia da informação – TI, entre outros eventuais, e como membros externos os assessores/consultores fiscais, advogados, auditoria externa e demais consultorias. Bem assim, além das áreas mencionadas, poderão ainda participar em caráter eventual, outras áreas como: custos, suprimentos, e setor comercial. Por fim, as reuniões do comitê ocorrem em periodicidade a depender da necessidade de cada empresa, variando entre mensal, bimestral ou trimestral.

2.3. PRINCIPAIS ERROS E PONTOS DE ATENÇÃO RELACIONADOS COM A GOVERNANÇA TRIBUTÁRIA

Alguns erros que são cometidos pelas empresas ao não observarem os pontos descritos anteriormente podem ter impacto relevante em seu fluxo de caixa, seja pela imposição de multas advindas de não conformidades na apuração de tributos e prestação de informações ao fisco, seja pelo não aproveitamento de melhores práticas que incorrem em carga tributária menos onerosa para a sociedade.

Dentre esses principais aspectos, destacamos:

- Escolha do melhor regime de acordo com atividade e realidade do ponto de vista de margem de lucro de cada negócio (Regime do Lucro Presumido, Lucro Real Anual, Lucro Real Trimestral, etc.);

- Não utilização de possibilidades de reduções tributárias disponíveis: incentivos estaduais, SUDENE, Lei do Bem, etc.;

- Falta de um double check das obrigações entregues ao fisco, por time externo que pode aportar experiências de mercado;

- Inadequada implantação de parâmetros do ERP utilizado pela companhia e falta de atualização de cadastros de produtos (NCMs), dentre outras revisões periódicas relevantes que devem ser realizadas no sistema ERP;

- Falta de antecipação com o time tributário, das estratégias operacionais que a empresa pretende implementar, evitando ter que proceder com ações corretivas;

- Estudo sobre o melhor local a se instalar, expansões, ou seja, discutir e definir a melhor operacionalização das atividades à luz do planejamento tributário;

- Estudo sobre a melhor forma societária de constituição dos diversos negócios que orbitam a empresa, visando redução de carga tributária.

- Esses pontos elencados, se bem observados e conduzidos por um bom modelo de governança tributária, serão definitivos para o diferencial competitivo e até mesmo da sobrevivência de qualquer negócio.

2.4. RESULTADOS DE IMPLANTAÇÃO DE UM BOM MODELO DE GOVERNANÇA TRIBUTÁRIA

Finalmente, com uma adequada implantação de um modelo de Governança Tributária, muitos frutos podem ser colhidos. Dentre os principais ganhos de procedimentos bem sucedidos de Governança Tributária, destacamos:

- Aumento de rentabilidade e melhoria do fluxo de caixa, com adoção de planejamentos tributários e utilização adequada de incentivos e benefícios fiscais;

- Melhoria na relação com o fisco, o que gera maior credibilidade junto aos entes governamentais, inclusive a melhoria do histórico do contribuinte e redução de intervenções fiscais na empresa (fiscalizações, etc.)

- Maior integração entre os diversos departamentos da companhia, resolvendo as questões na origem e de forma antecipada e preventiva;

- Redução de custos com multas e penalidades fiscais;

Antecipação de identificação de riscos e contingências, que podem ter planos de ação discutidos previamente pelo Comitê Fiscal.

Diante de todo o exposto, entendemos que a governança tributária exerce um papel fundamental na gestão estratégica das organizações. Sem dúvida, a sua adoção enquanto ações efetivas de planejamento tributário e compliance, ancoradas ainda em fóruns e comitês internos permanentes, possibilita um diferencial competitivo para as empresas em qualquer cenário ou ambiente social, sobretudo atualmente, em que vivemos um ambiente de mudanças dinâmicas, além de estarmos inseridos em um complexo sistema tributário.

Por: Carlos Augusto de Oliveira Júnior e Ítalo Bandeira Fernandes – Sócios fundadores da Abax Auditoria e Consultoria. Em 23/04/2021.